住宅ローン控除とは、住宅ローンを利用してマイホームを新築したり増改築したりした場合に、ローンの年末残高をもとに所得税が減税される制度のことです。

住宅ローンの借入れ残高に応じて所得から一定額が控除され税金が計算されるため、住宅ローン控除を利用する場合としない場合とでは、所得税の額が変わります。

住宅ローン控除は、住宅ローン減税や住宅取得控除などとも呼ばれます。

ただ、住宅ローン控除に必要な書類は多数あるため、なかには「住宅ローンの控除に必要な申告書をなくしてしまった」などといったことが起こり得ます。

また住宅ローン控除の仕組みを理解していなかったために、勤務先での手続きを失念し、住宅ローン控除を受け損ねているケースもあるかもしれません。

住宅ローン控除には、申告書など複数の書類が必要で、書類が揃わないと控除申請ができません。

実は申告書類やその他の書類をなくしてしまう人も多く、連絡先や申込方法を自分で調べるのも大変です。

そこで、今回は住宅ローン控除に必要な書類をなくしてしまった場合の対処法について、詳しく解説します。

住宅ローン控除をするうえで知っておくべき制度の仕組みや、確定申告や年末調整の基礎知識についてもお伝えしていきますので、ぜひ参考にしてください。

税務署から送られた2年目以降の申告書を失くしてしまったときの対処法

サラリーマンが住宅ローンを組んで住宅ローン控除を受けると、控除申請時の翌年以降、税務署から下記の書類が送られてきます。

2年目以降の申告書は、住宅ローン控除を申告した翌年の秋ごろに、税務署からA4判9枚つづりで発送されます。(※申告の流れなどについては、この記事の後半でくわしく説明しています)

参考までに、国税庁に記載されてる住宅ローン控除の手続き方法に関する情報を下記にまとめています。

<住宅ローン控除の申告方法>

住宅借入金等特別控除の適用を受けるための手続は、控除を受ける最初の年分と2年目以後の年分とでは異なります。 (1) 控除を受ける最初の年分は、必要事項を記載した確定申告書に、下記の「提出書類等」に掲げる書類を添付して、納税地(原則として住所地)の所轄税務署長に提出する必要があります。 (注)給与所得のある方について、平成31年4月1日以後、給与所得の源泉徴収票は、確定申告書への添付または確定申告書を提出する際の提示が不要となりました。ただし、確定申告書を作成する際には引き続き給与所得の源泉徴収票が必要となりますので、税務署等へお越しになる際には忘れずにお持ちください。 (2) 2年目以後の年分は、必要事項を記載した確定申告書に下記の「提出書類等」の「(特定増改築等)住宅借入金等特別控除額の計算明細書」(付表が必要な場合は付表を含みます。)のほか、「提出書類等」の(1)のロの「住宅取得資金に係る借入金の年末残高等証明書」(電磁的記録印刷書面を含みます。2か所以上から交付を受けている場合は、そのすべての証明書をいいます。以下同じです。)を添付して提出すればよいことになっています。 また、給与所得者は、控除を受ける最初の年分については、上記のとおり、確定申告書を提出する必要がありますが、2年目以後の年分は、年末調整でこの特別控除の適用を受けることができます。この場合、税務署から送付される「年末調整のための(特定増改築等)住宅借入金等特別控除証明書兼給与所得者の(特定増改築等)住宅借入金等特別控除申告書」と「住宅取得資金に係る借入金の年末残高等証明書」を勤務先に提出することで特別控除の適用を受けることができます。

引用元:国税庁/税の情報・手続・用紙/税について調べる/タックスアンサー(よくある税の質問)/ No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)

ちなみに令和3年1月1日以降に住宅を新築した場合の控除期間や控除額は、下記のようになっています。

<新築年月と住宅ローンの控除期間・控除額の計算方法など>

| 居住の用に供した年 | 控除期間 | 各年の控除額の計算(控除限度額) |

|---|---|---|

| 令和3年1月1日から 令和3年12月31日まで | 10年 | ◆1~10年目:年末残高等×1%(40万円) (注)住宅の取得等が特定取得以外の場合は20万円 |

| 令和3年1月1日から 令和4年12月31日まで | 13年 | [住宅の取得等が特別特例取得または特例特別特例取得に該当する場合] ◆1~10年目:年末残高等×1%(40万円) ◆11~13年目:次のいずれか少ない額が控除限度額 ①年末残高等〔上限4,000万円〕×1% ②(住宅取得等対価の額-消費税額)〔上限4,000万円〕×2%÷3 (注)この場合の「住宅取得等対価の額」は、補助金および住宅取得等資金の贈与の額を控除しないで計算した金額をいいます。 |

| 令和4年1月1日から 令和5年12月31日まで | 13年 | ◆1~13年目:年末残高等〔上限3,000万円〕×0.7% |

| 令和6年1月1日から 令和7年12月31日まで | 10年 | ◆1~10年目:年末残高等〔上限2,000万円〕×0.7% (注)適用対象となる住宅は、一定の期日までに建築確認を受けたものまたは一定の期日までに建築されたものに限ります。 |

上記の表にもあるように、住宅ローン控除期間は10年や13年など、長年にわたって続きます。

適用期間が長いため、「以前に税務署から送られてきた書類を1枚ずつ切り離してしまい紛失してしまった」といったケースも起こり得ます。

2年目以降の申告書を失くしても、税務署で再発行してもらえる

2年目以降の申告に必要な書類を紛失した場合は、管轄の税務署(※)に【年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請書】を提出すれば、再交付が受けられます。

※(原則として住民票の住所を管轄する税務署のことで、住宅ローン控除の申告から紛失などの手続きをする場所)

税務署での再発行方法をくわしく解説

税務署で書類を発行してもらう場合、はじめに自分が住んでいる地区の管轄税務署を確認しましょう。

国税庁のホームページで国税庁紹介の所在地および管轄をクリックすると、管轄の税務署がわかります。

国税庁のホームページには、「年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請手続」というページがあり、詳しい手順が掲載されています。

交付申請書はダウンロードできるので、事前に記入しておくことも可能です。

窓口申請の場合は、身分証明書を持参しなければいけません。家族など代理の人が行く場合も、代理人の身分証明書と委任状が必要となります。

土日でも時間外収受箱が設置されているほか、郵送による手続きも可能です。

ただし、窓口や郵送で申告書の再発行を依頼した場合、即日発行ができない点に注意が必要です。

税務署の審査状況や手続きが混みあっていると、書類発行までの所要日数が伸びる場合があります。

そのため、スケジュールに余裕をもって申請することが大切です。

ちなみに再発行にともなう手数料はかかりません。

年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請手続

| 概要 | 既に確定申告により(特定増改築等)住宅借入金等特別控除の適用を受けた方のうち、翌年以降の控除を年末調整で受けるために年末調整のための(特定増改築等)住宅借入金等特別控除証明書の交付を受けようとする場合や紛失等により給与所得者の(特定増改築等)住宅借入金等特別控除申告書の再交付を受けようとする場合等の手続です。 |

| 手続対象者 | 年末調整のための(特定増改築等)住宅借入金等特別控除証明書又は給与所得者の(特定増改築等)住宅借入金等特別控除申告書の交付を受けようとする方 |

| 提出時期 | 特に定められていません(ただし、交付申請手続きをした後の年分について関係書類を送付します) |

| 提出方法 | 申請書を作成のうえ、持参又は送付により提出してください。 ※税務署の窓口で代理人の方がこの請求をする場合には委任状が必要です。 |

| 手数料 | 手数料は不要です。 |

| 提出先 | 納税地を所轄する税務署長(税務署の所在地等については、国税庁ホームページの「組織(国税局・税務署等)」の「税務署の所在地などを知りたい方」をご覧ください)に提出してください。 |

| 受付時間 | 8時30分から17時までです。 ただし、税務署の閉庁日(土・日曜日・祝日等)は、受付を行っておりませんが、送付又は税務署の時間外収受箱に投函することにより、提出することができます。 |

| 相談窓口 | 最寄りの税務署(所得税担当)にご相談ください。ただし、閉庁日(土・日曜日・祝日等)は、行っておりません。 |

| 審査基準 | 申請に係る事項について調査します。 |

| 標準処理期間 | 審査内容、処理件数等により異なりますので、提出する税務署にお尋ねください。 |

銀行から発行される残高証明書を紛失した場合の対処法

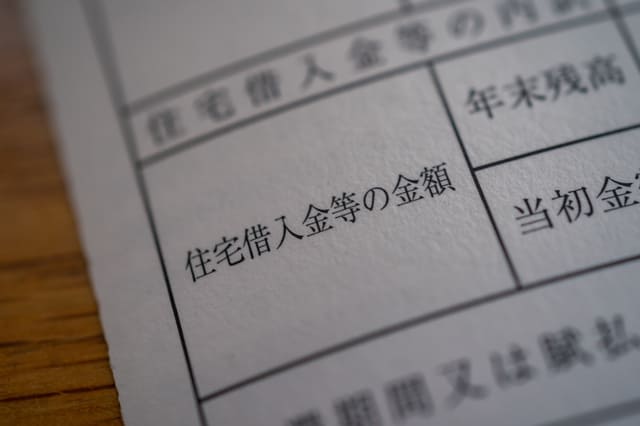

住宅ローンを利用している銀行から、年末調整にあわせて10月ごろに送られてくる書類が【住宅取得資金に係る借入金の年末残高等証明書】(※以下“年末調整用残高証明”)です。

年末調整用残高証明も、住宅ローン控除には必要な書類です。

では、年末調整用の残高証明を紛失してしまった場合はどうしたらよいのでしょう?

その場合も、税務署と同様、銀行に依頼すれば再発行してもらえます。

年末調整用残高証明の再発行方法

年末調整用残高証明を再発行して欲しいときは、住宅ローンを契約している銀行のローン担当窓口に連絡を入れましょう。

連絡先は住宅ローンの取引をしている支店が一般的ですが、銀行によっては専用部署で対応するケースもあります。まずは取引店に電話してみるといいでしょう。

再発行にはいくつかの方法があるので、それぞれ説明していきます。

銀行の店舗で再発行してもらう場合

銀行の窓口に行けば、再発行の手続きをしてもらえます。

ただし、本人確認のために身分証明書が必要になるため、忘れないように持参しましょう。

また、代理の家族などが手続きに行く場合には、代理人の身分証明書と住宅ローン決済用普通預金口座の通帳が必要になります。

そのほか、印鑑や暗証番号など必要なものがないか、念のため銀行に電話で問い合わせをしてから行くとよいでしょう。

郵送やWEBで再発行してもらう場合

コロナ禍などで、最近は銀行手続き全般が非対面となっていて、再発行もWEBや郵送対応になることがあります。

この場合は本人確認の方法など、取引店に電話(銀行公式サイトのチャットなどの場合も)で問い合わせ・依頼することになります。

ネット銀行は郵送に限って対応しているケースが多く、その場合も電話やインターネットの問い合わせフォームで手続きが必要です。

いずれにしても、郵送の場合は再発行申請をしてから手元に届くまで、7日から10日程度かかる場合が多いため早めの連絡が必要です。

なお、再発行手数料は無料が原則ですが、なかには数千円の手数料が必要となる銀行もあります。

いずれにしても銀行により対応は異なるので、手数料や発行年数などは、事前に問い合わせをしてみましょう。

参考までに、三井住友銀行での書類再発行の手続きについてまとめていますので、ご覧ください。

<住宅ローン年末残高証明書の再発行の手続き操作手順/三井住友銀行の場合>

- 「インターネットでのご相談・お問い合わせ」画面下部の「インターネット相談」ボタンをクリック

- 「ご相談内容の選択」画面の「商品・サービスについて」欄の「住宅ローン、教育ローン等個人のお借り入れ」をクリック

- 「住宅ローンに関するご相談」欄の「ご利用中のお客さま」をクリックしインターネット相談画面で、必要事項を入力。再発行希望のローン口座番号および発行条件が確認される。「ご相談内容の入力」画面に、以下①~⑤をコピー&ペーストし、必要事項を入力する。

① 住宅ローンの年末残高証明書の再発行希望

② 口座番号情報 住宅ローン取引支店、ローン口座番号

※ローン口座番号はパソコンやスマートフォンブラウザの場合は、SMBCダイレクトのトップページから確認可能。三井住友銀行アプリの場合は、「口座一覧」ページから確認可能。

③ 発行対象年 発行対象年:20●●年12月31日など

※複数年分の再発行を希望する場合は、すべての発行対象年を記入

④ 連帯債務者の氏名

※連帯債務型の借入で帯債務者の方の年末残高証明書の再発行を希望する場合は、連帯債務者の氏名を記入

※連帯債務者の年末残高証明書は、主債務者の届け出住所に発送

⑤ 連絡先(電話番号、連絡の希望時間帯※平日9:00~17:00)

書類は申込受付日から1週間程度で発送

参考:三井住友銀行公式サイトよくある質問「住宅ローン年末残高証明書を再発行したい」

銀行の再発行は早めの手続きが必要

銀行のなかには再発行にかなりの時間を要する場合があるため、急いで申告する必要がある場合は、早めに銀行へ連絡するようにしてください。

なお、銀行の残高証明が送られてきた前後でローンの繰り上げ返済があった場合や喪失など、予定されていた借入金の年末残高に変更が生じる場合は、改めて新しい残高証明を発行してもらう必要があります。

すでに送られてきている控除証明がある場合には、それも持参すると比較的スムースに対応してもらえます。

年末調整には新しいほうの控除証明が有効となりますので、提出の際には直近の控除証明を使うようにしましょう。

年末調整用の残高証明書は借り換えには使えない

ほかの銀行に借り換えを検討する場合、ローンの内容がわかる資料が必要になります。

借り換えに必要な資料は一般的に「返済予定表」と呼ばれるものですが、年末調整用の残高証明ではありません。

借り換えの提案をしてきた銀行から「残高や返済額、利率がわかる資料をください」といわれて、年末調整用の残高証明書と勘違いしてしまうケースが多いため、ここで2つの違いを簡単に説明します。

その年末のローン残高、返済期間などが記載されています。金利や毎月・ボーナス月の返済額は記載されていません。

住宅ローン減税と年末調整~おさらい

ここからは、住宅ローン減税や年末調整などについて、住宅ローン控除に必要な基礎知識について解説していきます。

「制度を知らずに損をした」とならないように、ぜひ参考にしてください。

住宅ローン減税とは?

冒頭でも触れましたが、住宅ローン減税について詳しくお伝えしていきます。

住宅ローン減税とは、住宅ローンを利用して住宅を取得(新築、建売、分譲マンション購入)する人の負担軽減を目的にした仕組みです。

正式には「住宅借入金等特別控除」と呼ばれ、住宅ローンの年末残高の0.7%が最大13年間、所得税から控除されます。

住宅ローン減税を受ける条件は、おもに下記の4つです。

- 住宅を手にしてから6ヵ月以内に入居して、現在も住んでいる

- 家の床面積が50㎡以上)で、床面積の2分の1以上居住用(店舗などではない)

- 住宅ローンの返済期間が10年以上残っている

- 所得金額が2,000万円以下

なお、対象となる住宅や控除される期間、条件などは多岐にわたるため、ローン取引のある銀行や税務署などで確認が必要です。

【参考出典】国税庁/マイホームを持ったとき

年末調整とは?

年末調整とは、サラリーマン(給与所得者)が、給与・賞与から天引された所得税額と、実際に納める必要がある所得税を計算し、過不足を調整する仕組みのことを指します。

勤務先の企業は従業員に対してかかる所得税を差し引いて毎月給与を支給しますが、源泉徴収額はあらかじめ計算した「概算」であるため、過不足が発生する場合があります。

この過不足金額を年末調整で相殺するのです。

具体的には、個人で年間に支払った保険料(生命保険、傷害保険、地震保険、個人年金保険など)や、住宅ローン減税に関する申請書類を勤務先に提出し、年末調整の手続きをしてもらいます。

年末調整を行う理由… 年末調整とは、源泉徴収された税額の年間の合計額と、年税額を一致させる精算の手続です。 年末調整の対象となっているのは、原則として、勤務先に「扶養控除等申告書」を提出している人ですが、給与の収入金額が2,000万円を超える人など、一定の人は年末調整の対象とはなりません。 この精算の手続をするためには、「扶養控除等申告書」のほか、「基礎控除申告書」、「配偶者控除等申告書」、「所得金額調整控除申告書」、「保険料控除申告書」又は「住宅借入金等特別控除申告書」を勤務先に提出する必要があります。

引用元:国税庁ホームページ

住宅ローン減税「年末調整ではなく確定申告が必要な3つのケース」

住宅ローン減税は年末調整で手続き可能ですが、なかには年末調整で申請できず、確定申告が必要になるケースがあります。

- 最初の控除申告

- 2年目以降で年末調整に間に合わなかった場合

- 繰り上げ返済や借り換えをした場合

確定申告が必要なケース①最初の控除申告

上記でも国税庁ホームページを一部引用していますが、住宅を手に入れた初年度だけは確定申告をしなくてはいけません。

確定申告をすることで、2年目以降の申告書(年末調整用)が税務署から送られてくるという流れになっています。

確定申告が必要なケース②2年目以降で年末調整に間に合わなかった場合

なんらかの理由で税務署からの控除申告書、または銀行からの年末残高証明書が年末調整に間に合わなかった場合も、確定申告をしなければいけません。

もし、年末調整の再計算ができない場合は、初年度と同様に税務署で確定申告をすれば住宅ローン控除が受けられます。

国税庁のホームページには確定申告の詳しいやり方が掲載されており、また同ページ上で申告書を作成するソフトも準備されています。

・国税庁ホームページ住宅ローン控除を受ける方へ

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/info-jyutakukoujo.htm

・国税庁動画チャンネル

最寄の税務署でも記入の仕方を教えてもらえるので、直接窓口に行って書類の記載方法を確認するのもよいでしょう。

なお、住宅ローン控除の場合の確定申告期限は、一般的な確定申告の締切期限を超えても大丈夫です。

過去5年までさかのぼって住宅ローン控除の申請はできますので、焦る必要はありません。

ただし、あまり先延ばしにすると申告が面倒になってしまったり、発行書類が期限切れになってしまったりしますので、書類がそろったらすみやかに申請することをおすすめします。

勤務先でもあとから年末調整してくれる場合がある

書類が1月中に揃った場合は、勤務先で年末調整の再計算できないか相談してみましょう。

勤務先にもよりますが、年内の年末調整期限に間に合わなくても、翌年1月31日までであれば勤務先で年末調整の再計算をしてもらえることがあります。

確定申告が必要なケース③繰り上げ返済や借り換えをした場合

ローンの残高の一部を返済して返済年数を変更した場合など、ケースによっては年末調整では対応できず、確定申告が必要になる場合があります。

借り換えをした場合も、本来の年末予定残高とは数字が変わる場合など、確定申告をしなければいけない人もいるので注意が必要です。

繰り上げ返済で確定申告をする方法

繰り上げ返済をして残高や返済年数が変わっても、繰り上げ返済が年末調整より前だった場合など、年末用の残高証明に反映されているなら確定申告は必要ありません。

一方、年末調整を提出したあとの年末(11月~12月)に繰り上げ返済をすると、年末残高がかわることになるので年末調整は無効となり、確定申告をする必要がでてきます。

具体的な対応は会社や税務署に確認し、必要書類をそろえて確定申告をする流れです。

借り換えで確定申告をする方法

借り換えのケースも繰り上げ返済と同様です。

年末調整よりまえに借り換えしたなら、借り換え後の銀行から残高証明をもらって年末調整をすればよく、年末に借り換えをしたら確定申告をしなければいけません。

【概要】 住宅の取得等に当たって借り入れた住宅ローン等を金利の低い住宅ローン等に借り換えることがあります。住宅借入金等特別控除の対象となる住宅ローン等は、住宅の新築、取得または増改築等のために直接必要な借入金または債務でなければなりません。したがって、住宅ローン等の借換えによる新しい住宅ローン等は、従前の住宅ローンを消滅させるための新たな借入金であり原則として住宅借入金等特別控除の対象とはなりません。 このような場合であっても、一定の要件の下、借り換え後の借入金について引き続き住宅借入金等特別控除を受けられます。 【控除の適用を受けるための要件】 一定の要件とは次のすべての要件を満たす場合です。 (1)新しい住宅ローン等が当初の住宅ローン等の返済のためのものであることが明らかであること。 (2)新しい住宅ローン等が10年以上の償還期間であることなど住宅借入金等特別控除の対象となる要件に当てはまること。 この取扱いは、例えば住宅の取得等の際に償還期間が10年未満の借入金(いわゆるつなぎ融資)を受け、その後に償還期間が10年以上となる住宅ローン等に借り換えた場合も同じです。なお、住宅借入金等特別控除を受けることができる年数は、居住の用に供した年から一定期間であり、住宅ローン等の借換えによって延長されることはありません。 【借換えを行った場合の住宅借入金等の年末残高】 借換えによる新たな住宅ローン等が住宅借入金等特別控除の対象となる場合には、次の金額が控除の対象となる住宅ローン等の年末残高となります。 例えば、 ・A=借換え直前における当初の住宅ローン等の残高 ・B=借換えによる新たな住宅ローン等の借入金額(当初金額) ・C=借換えによる新たな住宅ローン等の年末残高 とすれば、 (1)A≧Bの場合 対象額=C (2)A<Bの場合 対象額=C×A/B となります。

引用元:国税庁ホームページ「住宅ローン等の借換えをしたとき」

年末調整と確定申告の3つの注意点

年末調整や確定申告には、いくつかの注意点があります。

- 確定申告に切り替えると年末に戻るはずの税金が戻ってこない

- 年末調整に間に合わせるためにはとにかく早く動く

- 確定申告を「忘れないように」注意する

注意点①確定申告に切り替えると年末に戻るはずの税金が戻ってこない

年末調整を継続しているなら問題ありませんが、サラリーマンをやめて個人事業主になったなど、控除途中から確定申告に切り替える場合は注意が必要です。

年末調整をしない場合、当然ながら12月の税金清算がされないため、従来戻ってきていた税金が戻らないことになります。

毎年の年末調整を当てにしていると、家計の資金繰りが狂うことがあります。

借入額が多いと住宅ローン減税で戻ってくる(還付される)金額もそれなりに大きいでしょう。

年末のボーナスと同じように「今年ももらえるもの」と考えて、買い物やクレジットを組んでいると、思わぬ資金不足になる可能性もありますので注意が必要です。

注意点②年末調整に間に合わせるためにはとにかく早く動く

ここまでの説明で感じた人もいると思いますが、年末調整に間に合わなくなると確定申告をする必要が出てきます。

確定申告に不慣れだと手続きに迷うこともあるため、できれば年末調整で済ませたいものです。

借り換えや繰り上げ返済をしても、急いで残高証明を作り直してもらえば、会社に説明して年末調整で済ませられる場合もあります。

ただし、その場合は残高証明などがないと間に合わないので、銀行に催促する必要があるでしょう。

注意点③確定申告を忘れないように注意する

経験した人はわかると思いますが、年末調整は会社に残高証明を出すくらいで、最近は社内のパソコンで済む企業も増えています。

一方、確定申告になると全部自分がやらなくてはいけません。

最近はスマートフォンでも手続きできるようになっていますが、期限近くになると窓口も混雑します。

「確定申告を忘れていて間に合わなかった」とならないよう、年末ごろから準備をしておくといいでしょう。

住宅ローン控除に必要な申告書を紛失してしまったときのまとめ

今回は住宅ローン減税に必要な書類を失くした場合の対策や、住宅ローン減税や年末調整に関する基本知識について、詳しく解説しました。

住宅ローン控除に必要な書類を紛失しても、再発行してもらうことは可能です。

ただし、銀行などに書類を再発行するには時間もかかりますし、面倒な手続きも必要です。

できれば重要書類は紛失しないよう、厳重に管理しておくことをおすすめします。